Most Federal Reserve Districts reported modest expansion in economic activity since the last report, but several Districts noted some slowing. For example, New York characterized growth as well-maintained but with a few signs of deceleration. In addition, St. Louis said that activity increased more slowly than in the previous period, Boston reported some softening, and Dallas said economic activity continued to decelerate. On the other hand, Philadelphia reported economic conditions improved slightly.

The majority of Districts reported steady growth in retail sales, while vehicle sales remained sluggish. Tourism activity was generally positive, and the demand for services continued to expand in most Districts, with strong increases in health care, accounting, legal, and technology services. Manufacturing activity was steady or expanding, despite continued weakness in production related to the construction and auto industries. Almost all Districts reported that housing markets remained weak, but signs of stabilization were noted in several Districts. In contrast to the housing sector, commercial real estate markets continued to firm or remained solid. Lending activity remained mostly unchanged from recent periods, as increasing demand for commercial and industrial loans continued to offset declines in residential mortgage lending. Agricultural conditions generally improved across the country. Energy production and exploration remained at high levels, but some Districts reported a slowdown from the previous survey.

Most Districts noted further expansion in labor markets and continued tight supply of skilled and professional workers. With rising demand for many types of workers, wage pressures increased slightly in several Districts, although pay increases generally remained moderate overall. Most Districts characterized price pressures as little changed. Energy and construction-related materials prices fell, but food input costs increased in several Districts.

Consumer SpendingThe majority of Districts reported steady growth in retail sales, but sales in some Districts were held back by bad weather. Dallas noted a pick-up in sales, and Chicago said January sales were boosted by the increased popularity of gift cards this past holiday season. Several Districts reported strong sales of consumer electronics, and New York, Philadelphia, and Atlanta said cold weather helped boost sales of winter and other apparel. Unfavorable weather conditions in the Boston, Cleveland, and Kansas City Districts, on the other hand, were blamed for overall disappointing retail sales. Richmond also reported weak sales, especially for big-ticket items. Several other Districts reported poor sales of home-related items, such as furniture and appliances, due to weak residential real estate markets. Most Districts reporting on inventories said contacts were pleased with current levels.

Vehicle sales remained sluggish in most Districts, especially for domestic models. St. Louis, Kansas City, Dallas, and San Francisco characterized sales as flat, and Philadelphia said sales were below year-ago levels. Sales in the Atlanta District were generally poor, although contacts in South Florida noted stronger activity. San Francisco noted that inventories of domestic trucks and SUVs remained high. Minneapolis reported that some dealerships selling domestic vehicles have closed or plan to close; contacts in the Philadelphia District also anticipated some closings. On the other hand, Chicago reported steady vehicle sales, with light trucks beginning to regain market share from more fuel-efficient cars. Kansas City also noted an uptick in sales of trucks and SUVs.

Services and TourismThe demand for services continued to expand in most Districts, especially for health care, accounting, legal, and technology services. Boston, Richmond, and San Francisco reported robust services growth, and St. Louis also noted expansion in most services sectors. Dallas said the rate of increase in demand for services decelerated further, though demand for legal services in the District was higher than a year ago. Boston reported that software and information technology firms generally had positive outlooks; San Francisco also characterized conditions in the high-tech industry as strong. Richmond reported increased demand for hospital services, and Boston noted strong growth in health care-related technology. On the negative side, Cleveland, Atlanta, and Dallas reported lower activity in transportation services. Atlanta attributed the weakness to lower demand from homebuilders, with rail contacts noting fewer freight shipments of lumber and other construction-related cargo. Cleveland noted a decline in shipments of auto-related products.

The majority of Districts characterized tourism activity as positive overall. San Francisco reported strong activity in the Bay Area, and Dallas noted increased demand in air travel over the past six weeks. Atlanta contacts reported that Mississippi Gulf Coast casinos were doing more business than before Hurricane Katrina, and Florida business travel is expected to increase moderately this year. New York said tourism remained brisk, but noted some modest pullback recently from an exceptionally high level of activity in New York City. Minneapolis, Boston, and Richmond said ski areas suffered from lack of snow, but heavy snowfalls benefited the Rocky Mountain ski resorts in the Kansas City District.

ManufacturingManufacturing activity was steady or expanding in most Districts. New York and Kansas City noted a recent rebound in activity; Cleveland, Minneapolis, and San Francisco also reported increases. On the other hand, Dallas, Richmond, and St. Louis reported slower growth or a decline in factory activity. Chicago described manufacturing as sluggish, though with some recent signs of firming. Producers of steel and machinery saw increased demand in many Districts, and San Francisco and Boston noted a rise in orders for commercial aircraft and aviation products. Food manufacturing also experienced strong growth in the San Francisco and Dallas Districts. Manufacturers in the New York District continued to express widespread optimism about the near-term outlook, and Kansas City, Philadelphia, and Cleveland reported increases in manufacturers’ capital spending plans.

Most Districts reported that manufacturing activity related to residential real estate remained sluggish, especially for production of household appliances, furniture, and building materials. Atlanta, St. Louis, and Dallas reported a slowdown in manufacturing of auto-related products, while Cleveland said that although some auto-parts suppliers have seen a decrease in activity, auto production has increased. Chicago said that light vehicle sales were running below plan, but producers had not yet adjusted their assembly schedules.

Real Estate and ConstructionAlmost all Districts reported that housing markets remained weak, but signs of stabilization in the sector were noted in several Districts. Chicago, Minneapolis, Dallas, and San Francisco reported that new residential construction continued to fall, and New York and Philadelphia noted that homebuilders had scaled back their plans. But Cleveland and Atlanta noted that construction had flattened out. Housing contacts in the Atlanta District reported that declines in sales were moderating, except in Florida. San Francisco also noted a slowdown in the deterioration of conditions in California, though activity in hard-hit areas such as Arizona continued to contract. In the New York District, builders in New Jersey reported some stabilization in the market for new homes, and demand for multi-family units in New York City remained strong. Richmond said housing markets in general showed additional signs of firming, while contacts in the Kansas City and Cleveland Districts, where activity was still at low levels, were encouraged by recent increases in buyer inquiries.

Still, further contraction in housing markets was noted in several Districts, and home prices were generally flat or declining. According to the Dallas District, inventories of unsold homes in the Dallas-Fort Worth area rose to new highs due to slowing sales and rising cancellations. Contacts in the Boston District saw no signs that the weakness in housing was nearing an end. Homebuilders in the Philadelphia District were making significant price reductions to move new homes, and real estate agents in that District reported that prices for existing homes had come to a standstill. San Francisco also reported noticeable recent price declines in some areas, while Chicago reported that more than three-fourths of builders in the Chicago area were adding non-price incentives to sell homes.

Commercial real estate markets continued to firm in many Districts and remained generally solid or strong elsewhere. New York did report a slight overall easing in the New York City office market, as vacancy rates edged higher in midtown Manhattan. However, asking rents throughout the city were up 25 percent from a year ago. Chicago also reported slightly slower expansion of nonresidential construction in the District as a whole but said office construction in downtown Chicago was quite strong and that office rents were increasing in the city. Boston reported considerable increases in commercial investment throughout New England over the past year; Atlanta also said demand for commercial development remained strong. According to the Richmond District, one area experiencing some difficulties in its office market was greater Washington, D.C., including northern Virginia, where high rents and lower optimism had reduced leasing activity.

Banking and FinanceLending activity remained mostly unchanged from recent periods, as increasing demand for commercial and industrial loans continued to be offset in most Districts by declines in residential mortgage lending. Overall loan demand increased in the Philadelphia, Kansas City, and San Francisco Districts, while New York reported a decrease. Demand for commercial and industrial loans increased or remained solid in most Districts. New York, Philadelphia, Chicago, Kansas City, and San Francisco reported demand for residential mortgage loans had declined. Cleveland and Dallas reported some weakness in consumer lending, while Philadelphia noted an increase in such lending. Credit quality was said to be generally unchanged. However, New York, Richmond, and Atlanta reported some increase in residential mortgage delinquencies, and Atlanta and Chicago noted deterioration in credit quality in the sub-prime segment. Tighter credit standards in commercial real estate were noted in the St. Louis District and on all types of loans in the New York District.

Agriculture and NaturalAgricultural conditions generally improved across the country. Winter snow and rain storms brought much needed moisture to many drought-stricken Districts. St. Louis, Kansas City, and Dallas said the winter wheat crop was in good condition. Richmond reported that a mild winter had improved livestock conditions. San Francisco, however, reported that a harsh cold snap severely damaged citrus, avocado, and some vegetable crops. Higher crop prices, especially for corn, generally increased farm income expectations and land values, and farmers in the Chicago, Kansas City, and Atlanta Districts intend to plant more corn in 2007. However, livestock operators noted a decrease in profits due to higher feed costs. Kansas City reported reductions in cattle herds in response to rising costs while Chicago noted that some livestock and dairy operators were exiting the industry.

Activity in the energy and mining industries continued at high levels in most Districts, but some Districts reported a slowdown from the previous survey. Atlanta and Dallas reported strong interest in offshore oil exploration, and oil and gas production in the San Francisco District remained strong. However, drilling activity slowed in the Kansas City District, and Dallas noted an overall easing in growth. Contacts in both of these Districts commented that high drilling costs were the main cause of the pullback in activity. High corn prices slowed the rapid expansion of ethanol production in the Minneapolis and Kansas City Districts. Minneapolis said that mining activity remained near capacity and that iron ore shipments were expected to rise. Coal production in the Cleveland District was flat, following recent reductions in coal prices.

Labor Markets and Wages, and PricesMost Districts reported further expansion in labor markets and continued tight supply of skilled and professional workers. Boston noted aggressive hiring of health care workers and solid increases in technology employment. Services firms in the New York District also reported strong levels of hiring. Temporary help agencies in the Richmond District said demand for workers was robust, and staffing firms in the Cleveland District were upbeat about the current number of job openings. Reports on staffing services were more mixed in the Boston District, although demand for professional workers remained strong. Still, some sectors were reducing employment in a few parts of the country, including auto manufacturing in the St. Louis and Chicago Districts and construction in the Dallas District. Difficulties in finding workers persisted in many Districts, including Atlanta, where health care and low-skilled tourism workers remained in especially short supply. Kansas City and Dallas noted continued shortages of engineers, oil field workers, and accountants.

With rising demand for many types of workers, wage pressures increased slightly in several Districts, although pay increases generally remained moderate across the country. New York reported widespread wage increases among non-manufacturing firms. Above-average wage increases were also reported for occupations in short supply in the Philadelphia, Richmond, Atlanta, and Dallas Districts. San Francisco and Kansas City reported slightly faster recent growth in non-wage compensation of workers, including bonuses and health-care benefits. Minneapolis said wage pressures were moderate outside of the energy sector, which has experienced double-digit wage increases.

Price pressures were little changed overall. Philadelphia, Cleveland, Richmond, and Kansas City reported increases in input costs, though Philadelphia said the rate of increase was lower than in the fall. And, Philadelphia and Cleveland reported steady retail prices. Chicago said raw materials prices were little changed at high levels. Boston reported an overall lessening in input costs, and most respondents expected their selling prices to remain stable or rise modestly this year. Similarly, New York noted stable input price pressures and steady consumer prices. In contrast, Richmond reporting an edging up of retail price inflation, and Atlanta noted that service firms have been more successful than others in passing costs on to consumers. Dallas said that prices fell for a number of products, including lumber, petrochemicals, and plastics. A number of other Districts also reported a continued moderation in energy prices and construction materials, most notably lumber and copper. San Francisco reported a decline in several raw materials prices in the agriculture, transportation, and electronics industries but noted a significant increase in food processing input costs, causing producers to raise prices in that industry. Food producers in the Kansas City District also noted rising input costs due to higher farm commodity prices. Cleveland and Dallas reported an increase in steel prices due to strong global demand and reduced import competition

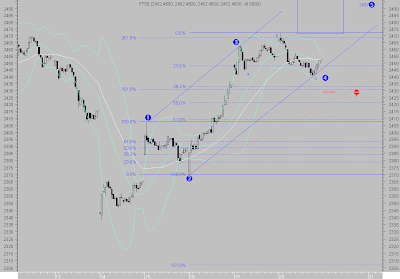

Press chart to enlarge

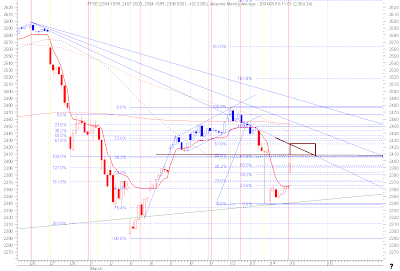

Press chart to enlarge